2021-05-11 11:25 浏览量:29980 来源:中国食品网

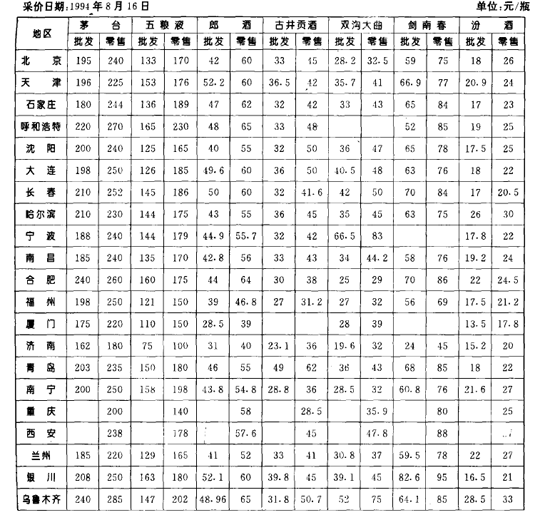

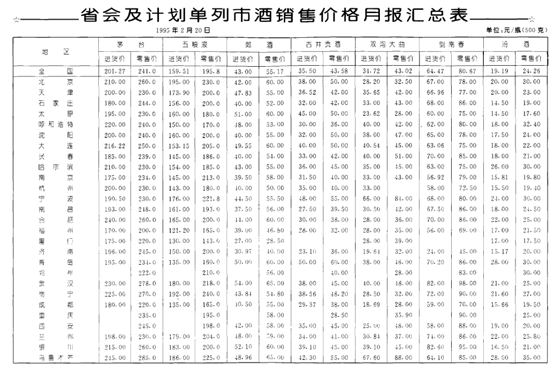

上一篇我们讲到,建国后由于多家酒房合作,使得泸州老窖在优质酒产能上具有先发优势。在统购专卖制度和价格管制下,白酒基本按照成本加成的原则定价,只要生产管控没问题,产能优势就等于利税优势。1984年山西汾酒率先通过联营扩大产能,虽然价格放开管制使得山西汾酒价格远低于茅五剑,也低于泸州老窖、洋河,但产能优势依然使得山西汾酒在1988-1993年位居全国食品饮料行业和全国轻工系统及山西省综合经济效益第一名,成为白酒业龙头。低档酒路线似乎是个不错的战略选择。五粮液也只是依靠产能优势使得价格超出泸州老窖不大的情况下,在1989 年实现税利超过四川省内“五朵金花”名酒厂的总和。然而,1994年消费税开征,环境改变了。

消费税开征冲击低档酒,五粮液逆市提价

1980年开始施行的包干制,由于信息不对称,地方通过各种减免企业税收、虚报亏损等机制截留中央税款的现象频出,导致中央财力不足。中央财政收入占国家财政收入的比重从1985年的39.68%降至1993年的22%,国家财政收入占GDP的比重从1985年的22.79%降至1993年的12.6%,财税体制改革迫在眉睫。

1993年,时任副总理朱镕基提出分税制改革设想,将所有税种分为中央税、地方税和共享税。把征收面宽、与生产和流通直接相联系、税源波动较大、征管难度大、收入弹性大的税种划为中央地方共享税。并分设中央与地方两套税收机构分别征管;在核定地方收支数额的基础上,实行中央财政对地方财政的税收返还和转转移支付制度等,中央财政对地方税收返还数额以1993年为基期年核定。在中央和地方不断博弈下,终于达成共识。

1994年的分税制改革在流转税中新设置了消费税这一中央税。对白酒同时征收增值税和消费税,消费税税率25%,增值税税率17%,实际税负为8%左右,合计33%,大体与原议价粮白酒30%税率相同,但不准扣除包装费,对价外费用也开始征税,粮食白酒净增值税、消费税税负实际要高于33%,但允许外购已税白酒和酒精抵扣在上一生产环节已纳的消费税(有利于外购基酒生产)。

白酒消费税的税率并没有参照烟类实行差别税率,如手工卷烟指每大箱(五万支)销售价格在780元及以上的)的税率为45%,每大箱(五万支)销售价格在780元以下的卷烟税率为40%,因而对中低档白酒企业形成巨大冲击。消费税属于价内税,在出售价格不变的情况下,企业负担加重。而低价白酒的消费者对于价格变动更加敏感,价格提升将使得销售量下滑,价格不变将使得企业利润下降甚至可能面临亏损。

面对政策冲击,不同酒企选择了不同的应对策略。在考察了全国行情后,五粮液根据竞争能力分别对计划内和计划外的出厂价提高了15元和33元,使得计划外价格达到140元,价格第一次超过茅台,确立了五粮液高档酒的品牌形象。在名酒阵营,茅台、五粮液、剑南春等开始着眼布局品牌形象和品牌价值竞争,价格竞争开始进入了正常轨道。剑南春通过调节市场供求,也改变了1989年放开价格不久低于郎酒和泸州老窖的情况,位居白酒第三。

根据1994年国家统计局公布的建国以来层次最高、规模最大、范围最广的酒类市场消费专项调查结果:

知名度最高的酒为茅台酒、五粮液、泸州老窖、汾酒、剑南春酒、全兴大曲、古井贡酒、郎酒、武陵酒、宋河粮液。

最有代表性的文化名酒为茅台酒、孔府家酒、梦酒、十二金钗酒、白云边酒、杜康酒(汝阳)、武陵酒、兰陵美酒、泰山特曲、板桥酒。

口感最好的酒为茅台酒、五粮液、泸州老窖、汾酒、剑南春酒、全兴大曲、古井贡酒、沱牌曲酒、张弓酒(低度)、白云边酒。

包装最好的酒为茅台酒、泸州老窖、五粮液、武陵酒、沙城老窖、十二金钗酒、鸭溪窖酒、口子酒(口子牌)、林河特曲、白沙液。

五粮液在提价的同时加强了广告宣传与渠道建设。自1993年五粮液率先把“五粮液”、“尖庄”的广告做到了西昌卫星发射架上之后;1994年,铁道部开出了重庆-峨眉、重庆-宜宾、北京-天津、天津-上海的“五粮液号”和“尖庄号”列车。与此同时,五粮液率先在江苏省建立了由15个糖酒公司组成的“五粮液系列酒销售公司”,形成销售的规模效应,并与厂商合作开发新品牌、开发新市场。1994年五粮液利税4.02亿,增长10%,跃居第一。

1994年,由于汾酒厂严把质量,虽然价位属于低档酒,但名优酒相对畅销,汾酒股份销售收入仅下降2%(受到消费税政策冲击,上半年仅完成计划销售目标的40.64%。全年由1993年的5.99亿降至5.78亿)。当年,汾酒集团利税3.72亿,增长1%,位居第二(1989到1993年位居第一)。

古井贡酒股份销售收入由5.72亿增至5.78亿。古井贡酒厂利税3.29亿,位居第三(1991、1993年第三)。

洋河酒厂利税2.73亿,增长10%,位居第四(1993年第四,1991年第十)。同属江苏的双沟酒厂销售收入下降约20%,利税下降5%,位居第六(1991、1993年第五)。

由于与经销商实行产销联营分成制度,即泸州老窖股份公司系列产品按出厂价交下属经销公司统一销售,公司获取利润分成,刺激了销售利润率高的老窖特曲需求。1994年泸州老窖共销老窖系列产品16483吨,其中主导产品老窖曲酒总产量达14362吨,特头曲比例达71%,较去年同期增长14.65%。销售收入由2.25亿增至3.17亿,增长40.85%。特头曲的销量较盈利预测增加1473吨,使产销联营分成较盈利预测增长73.8%,从而导致利润总额和税后利润增长。泸州老窖集团利税增长52.55%,位居第五(1993年第九,1991年第六)。

茅台1994年茅台酒产量3390吨,销售收入4.38亿,利税2.2亿,位居第七;(1993年生产2394吨,销售1600多吨,利税2.2亿,居第六,1991年第四)。

1993年,四川全兴足球俱乐部也正式成立。四川全兴酒厂通过冠名中超球队提升品牌影响力。由于工厂地处省会成都市区,土地紧张,名酒全兴大曲在1990年产量仍然只有1500吨,只能履行春交会所签订合同的40%,利税600万。通过投资技改,增加产能,1993年利税达到1.7亿,进入白酒行业十强。1994年全兴大曲产能达到6000吨,缓解了名酒供不应求的矛盾。

1984年开始,剑南春一方面完善企业内部管理,一方面技术改造,开发低度酒等新产品,改进包装。在1989年白酒行业陷入低谷时,剑南春逆势扩建,投资增加4500吨曲酒产能。成立剑南春酒类经营公司统一管理和销售产品,制定了“巩固腹地、南下北上、开拓市场”的策略。1994年,剑南春销售收入由2.5亿增至3.4亿,增长21%;利税由8600万增至1.1亿,增长28%。

1993年,黄鹤楼酒厂开始多元化经营,办过钢材市场,捣鼓过甲鱼养殖厂,并且花巨资在海南圈地意欲进入房地产业,最终在1994年损1480万,利税总额-229万,陷入停产。

1994年,董酒因为集资单位享有优先批发的权利,导致渠道混乱,董酒充斥市场,不法分子借机仿制,失去了消费者的信赖。西凤开发新产品时囿于凤香型框架,仅仅在酒度和包装上改进,没有考虑消费者需求变化。销售收入大幅下降。

1994年山西汾酒IPO募资新增65度汾酒10000吨,折合系列低度商品汾酒一万二干余吨,计划到一九九五年,力争低度汾酒产量增加1万吨;名酒产量达到2.6万吨。泸州老窖IPO募资,计划1997年达成年销泸州老窖系列酒3万吨。山西汾酒的股价由3.5元的发行价于1994年7月29日跌至2.35元的低位,后企稳上升,全年上涨11.43%至3.90元。泸州老窖的股价5.83元的发行价也于1994年7月29日跌至5.70元的低位,后企稳上升,全年上涨104.12%至11.9元。

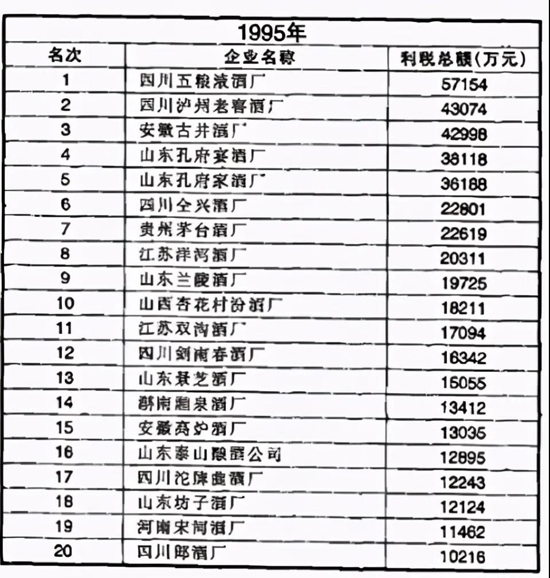

1995年,中国白酒产量达到798万吨,较1994年增长22.58%。除了原有的名酒阵营外,鲁酒、徽酒板块开始整体崛起,涌现出一批优秀的地方优势企业。鲁酒总产量128万吨,约占1/6,以孔府宴、孔府家、秦池、山东兰陵、山东景芝、山东泰山等为代表,主要定位为10-25元的低档酒。徽酒则以高炉酒厂为代表。但是,全国白酒市场销售量却较1994年减少近30%,总量严重过剩,高度酒需求下降,但名优品种依然供不应求。

五粮液缩小与茅台的价格差距

1995年,五粮液生产五粮液酒4237吨,销售收入5.38亿;尖庄酒32343吨,销售收入3.22亿;五粮春酒373吨,销售收入939万;五粮液与福建邵武糖酒副食品总公司合作开发五粮醇酒2031吨,销售收入3074万。合计销售收入9.15亿,税后利润2.17亿。利税总额5.7亿,依然位居全国白酒行业首位。

1995年,泸州老窖由专门成立的子公司销售公司负责销售(也就是原来下属经销公司的销售收入并表),销售泸州老窖系列曲酒2.22万吨, 较上年同期增长 37.7%,实现主营业务收入7.17亿元,较上年同期增长126.15%,实现税后利润2.11亿元,较上年同期增长102%。利税总额4.3亿,升至全国白酒行业第2位(1994年第5)。

1995年,古井贡酒利税4.3亿,继续位居第3。

1995年, 茅台酒2.26亿,以向全国人民拜年的形式走上了早已热闹的酒业广告舞台。实现税后利润2.26亿。利税总额位居全国白酒行业第7位。

1995年,山西汾酒调整产品结构,全力推出低度新品,用高质量的名牌占领市场,引导消费。公司在推出48°、38°汾酒新品后,又相继推出28°竹叶青酒、28°汾酒、28°白玉汾酒、28°玫瑰汾酒等低度新品。实行了统一供货价格的定价策略,以商业主渠道为主,逐步开展总经销和直销的渠道策略和灵活多变激励型的促销策略,并在重点市场开展了较大力度的广告宣传活动。当年实现工业总产值40200 万元;汾酒、竹叶青及其系列酒成装总量13944千升;销售 总量11596千升;实现主营业务收入32799.45万元,同比下降29.6%;实现利润总额5490.72万元,同比下降51.56%。利税总额由第二跌至第10位。

山西汾酒与泸州老窖的业绩差异反映到股价上,山西汾酒至1995年11月达到14.52元的高位,由于业绩下滑,开始快速回落,大幅腰斩至5.63元,全年上涨44.42%。泸州老窖在1995年11月达到34.04元的高位后,由于利润快速增长,股价维持高位震荡,年底收在28.98元,全年上涨143.49%。

1995年,江苏双沟受到政策冲击后,效益连续下滑,利税总额跌至全国白酒行业第11位。

1995年,湘泉酒厂通过加大营销宣传,年产酒鬼酒322吨,湘泉酒8000吨,代白酒8000吨,实现销售收入2.12亿,利税1.46亿,税后利润6847万。利税总额位居全国白酒行业第14位。

1995年,安徽高炉利税总额跃居全国白酒行业第15位。虽然高炉酒厂狠抓产品质量,1981年研制出高炉陈酿,1981年、1983年、1986年连续被评为轻工部优质酒。1990年,高炉酒厂组织专门的技术攻关小组,搜集历史资料,研制出了具有独特工艺的高档珍贵名酒——高炉双轮池。但产品结构中主导产品高炉陈酿价格仅为六七块,使得收入和利税一直不高,1992年也仅实现利税1180万。1993年高炉酒厂开始调整产品结构,并以名牌首先是民牌为方针,将双轮池定价为10元。组织结构上,实行竞争上岗,任人唯才。营销上,在3500家合肥商店开辟专柜,利用飞艇做广告宣传。在大胆投资市场开发的同时,高炉酒厂还扩建产能,购置先进的监测仪器保障产品质量,使得公司销售收入快速增长。1993年2800万,1994年利税6060万。1995年,利税达到1.30亿,居全国白酒行业第15位。

山东泰山酿酒总厂成立于1945年5月,由原泰安酿酒总厂组建而成,主要产品为泰山特曲系列酒。相对于其他山东酒厂,泰山酒厂大力投资技术改造、设备更新和质量监测,以质量为基础,没有走广告标王的营销快速扩张路线。1995年,利税达1.29亿,居全国白酒行业第16位。

1995年,沱牌舍得实现销售收入5.18亿,税后利润5723万。利税总额位居全国白酒行业第17位,超越四川郎酒厂。

1995年,河南宋河实现利税1.15亿,超越四川郎酒厂,位居第19位。

广告营销助力地产酒崛起,白酒行业即将进入调整期

1989年,为了扩大孔府家酒知名度,曲阜酒厂组建了40人的美女乐队开展重点城市促销,1992年更换为20人的美女摩托车队和10辆孔府家酒瓶宣传车。1994年获评最有代表性的文化名酒。1995年,孔府家酒广告费超过5000万。1995年,孔府家利税3.62亿,跃居白酒行业第五。

1991年,孔府宴酒厂组织200多名员工去北京旅游疗养。一出机场,人手一个“孔府宴酒,世界金奖”的彩旗。1992年,孔府宴酒的促销队伍和广告模特表演队在先大街小巷流动宣传,礼仪小姐在百货大楼前斟酒请路人品尝,嫌所有公交车上都贴了孔府宴酒的招标画,报社、广电视台广告密集轰炸。不到一周,孔府宴酒在西安的销售收入就增加了1000万。1993年,又通过类似方式占领了武汉和东北市场。1994年,中央电视台广告部开展《新闻联播》前后时段的黄金时段广告招标活动,被孔府宴以3079万的价格摘得。1995年的前两个月,孔府宴销售收入即达到2.7亿。而1994年孔府宴全年销售收入也仅为3.5亿元。1995年,孔府宴实现销售收入9.18亿,超越五粮液的9.15亿,跃居行业第1;利税3.8亿,较上年增长6倍,跃居白酒行业第4。

孔府宴酒的成功,一是靠产品定位合适,一是靠营销,走数量速度型道路。但是,名牌不等于品牌。名牌是专家评定的,只是品牌的资产要素之一。品牌是消费者给予的,核心在于品牌忠诚度。广告可以带给消费者认知,要获得消费者的认同需要有与消费者需求契合的产品质量、文化和情感内涵。产品形象也不等于品牌形象,需要赋予用户联想。只有以质量为基石,日积月累,走质量规模品牌效益型道路,才能获得长久的成功。

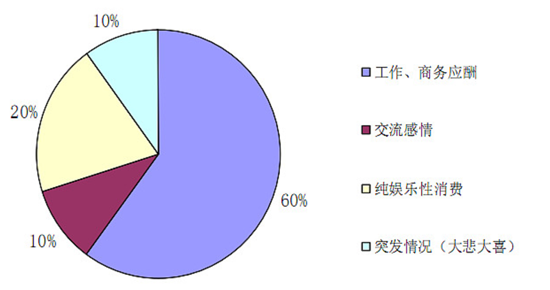

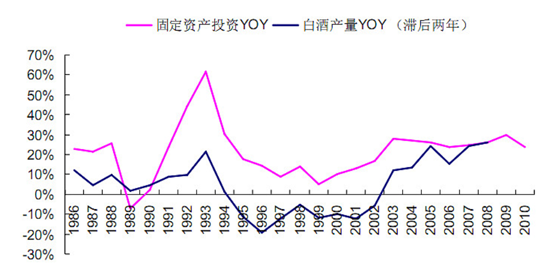

白酒作为情感沟通的主要工具,与中国固定资产投资密切相关。对比白酒行业的产量增速与固定资产投资情况,可以发现白酒产量的增幅大致滞后固定资产投资增速两年左右,两者具有较高的相关性。1994年固定资产投资增速开始下行,意味着白酒行业1996年将进入行业调整期。

白酒的消费情景

中国的白酒在科技创新方向, 近三十年可以说发生了三次不大不小的“革命”。第一次是七十年代中期的“人工老窖”;第二次是七十年代末、八十年代初的“低度酒生产工艺”;第三次是90年代初的“新工艺白酒”。

面对中国白酒行业的调整,国内出现了白酒工业是否夕阳工业之争,即使是认为白酒工业不是夕阳工业而是万寿工业的人士,也认为低度化、健康化、低粮耗、品牌化和新工艺白酒为行业的发展趋势,众多白酒企业将目光转向了农村下白酒消费市场。新工艺白酒, 即指以食用酒精为主料的调配型白酒, 即以食用酒精为主料, 通过科学配方, 独特的工艺方法制作而成的饮料酒。集团化、多元化则成为了白酒企业的未来,这也为后面部分白酒企业陷入困境埋下了伏笔。

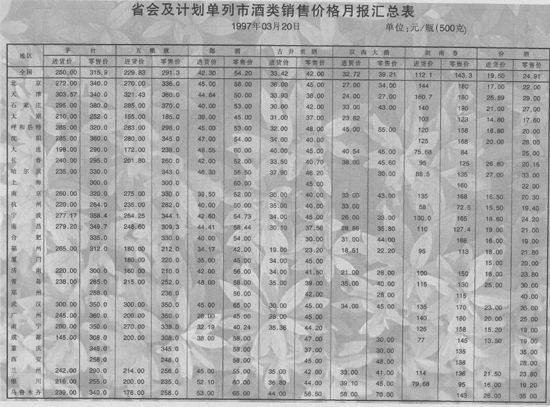

名酒分化,五粮液拉开领先优势

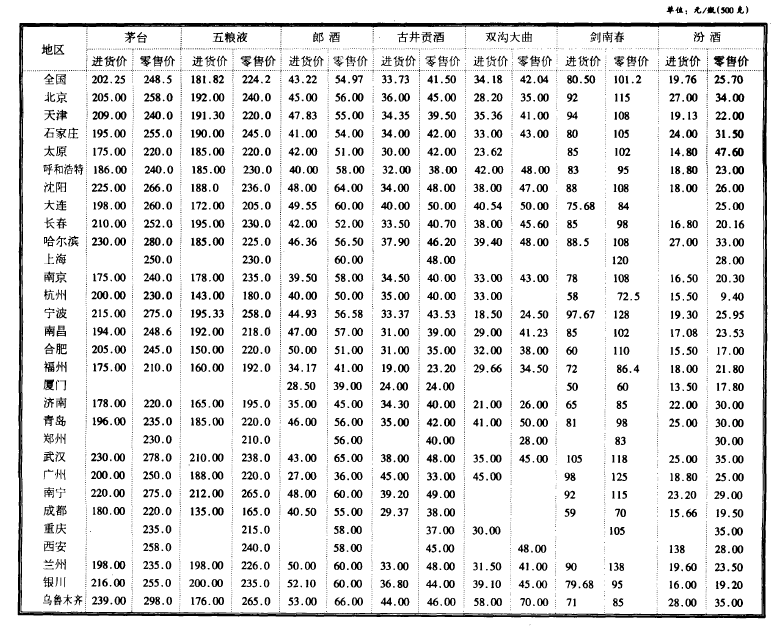

1996年底,高档的茅台、五粮液、剑南春零售价分别为1988年的1.57、3.32和2.25倍。其中,茅台、五粮液价格超过200元。中档的郎酒、泸州老窖特曲、全兴、古井贡酒、洋河、双沟位于20元-50元之间,分别是1988年零售价的73.3%、83.3%、100%、59%、81.4%、60%。低档的董酒、汾酒、西凤酒零售价分别是1988年零售价的59.5%、57.1%和60%。

1996年4月部分名白酒价格

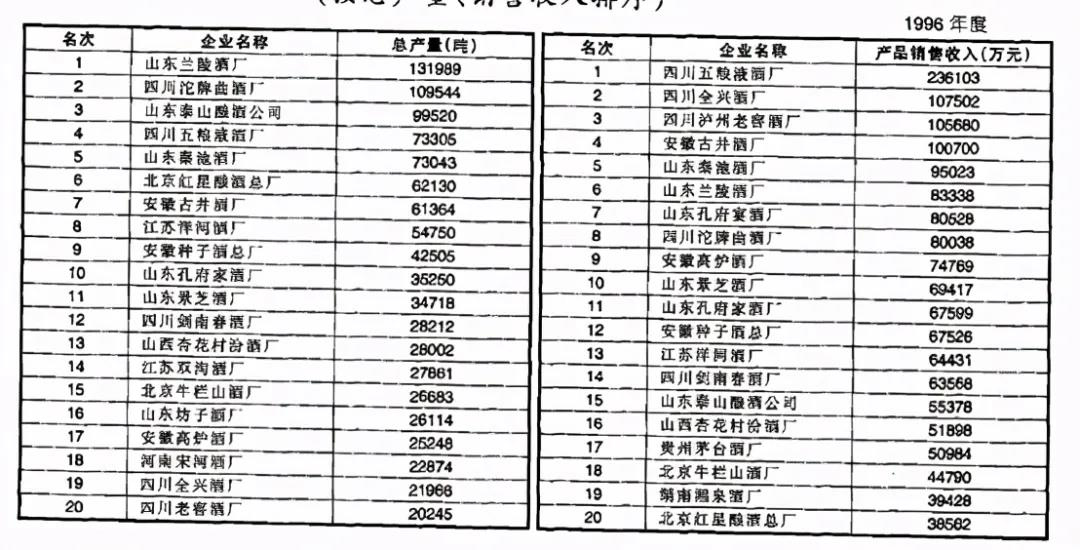

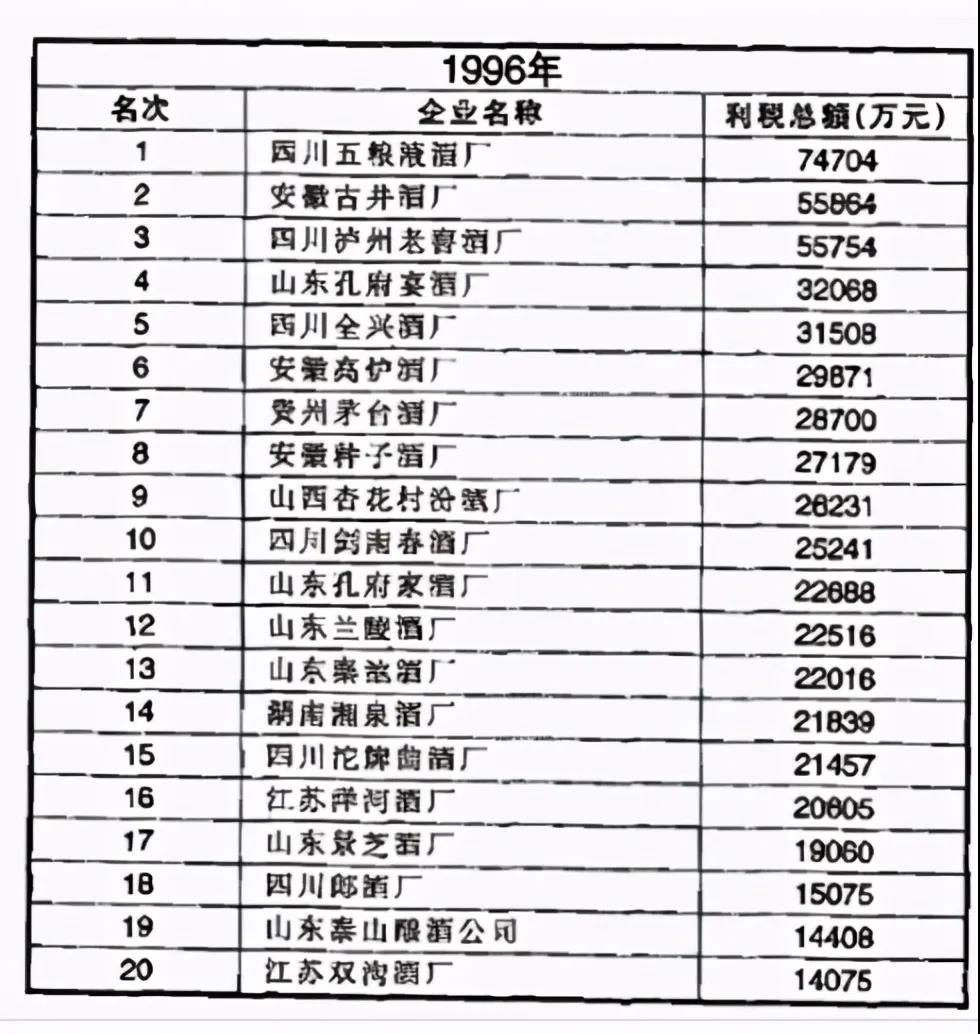

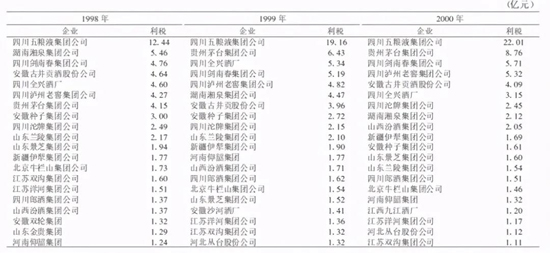

1996年,中国白酒产量达到801.3万吨的峰值,利税超亿元的白酒企业较1995年增加5家,即安徽的种子、沙河,山东的秦池和北京的牛栏山、红星。仅孔府宴、孔府家、双沟、宋河利税下降。山东秦池、安徽的高炉、种子、沙河利税增幅超100%。25家企业中,有鲁酒7家,利税占25家合计的22.7%;川酒6家,利税占25家合计的35.01%;皖酒4家,利税占25家合计的19.26%。17家名酒中,黄鹤楼亏损500多万,董酒厂亏损900多万,湖南武陵酒厂破产,西凤酒和宋河酒仅仅微利。

1996年,五粮液股份生产五粮液酒5079吨,销售收入8.01亿;尖庄酒57989吨,销售收入3.78亿;开发并销售五粮春酒348吨,销售收入2448万;五粮醇酒3049吨,销售收入7796万。与北京糖酒公司合作开发京酒。合计销售收入13.10亿,税后利润2.60亿。五粮液集团销售收入23.6亿,是第二名的2.19倍;每吨销售收入为3.21万;实现利税7.47亿,是第二名的1.39倍,继续位列榜首。利税占销售收入的比率为31.7%。

1996年,四川全兴销售收入10.8亿,位列行业第2;每吨销售收入为4.89万;利税3.15元,位于第5位。利税占销售收入的比率为29.2%。

1996年,古井贡酒B股和A股IPO募资,拟扩建年产10000吨大曲酒工程,合计销售收入9.5亿,增长24.2%;税后利润1.74亿,增长18.4%。古井贡酒集团销售收入10.1亿,位列行业第4;每吨销售收入为1.64万;实现利税5.59亿,位居第2(1995年第3)。当年,古井贡酒股价上涨194.81%至25元。利税占销售收入的比率为55.3%。

1996年,泸州老窖共销售曲酒2.74万吨,较1995年增长23.47%,其中,泸州老窖特曲销量增加3773.21吨,特曲销售价格每吨较去年同期上升857.8元。实现销售收入9.64亿,同比增长34.47%,但是由于原材料价格上涨,利润2.45亿,同比增长15.91%。1996年泸州老窖集团销售收入10.6亿,位居行业第3;每吨销售收入为5.22万;利税总额5.58亿,降至第3位(1995年第2)。利税占销售收入的比率为52.6%。当年,股价上涨53.02%至44.34元。

1995年和1996年,央视标王被秦池酒厂分别以6600万和3.2亿摘得。这家1992年仍然亏损数百万的县办酒厂,借着白酒行业转型和消费升级的契机,由传统的瓜干白酒转向浓香、低度的中低档优质粮食白酒。1996年,在3月的全国糖果酒茶春节订货会上,签订订货合同6亿多元,当年产量达8万多吨,销售收入9.5亿,利税2.2亿,其中上缴税收6717万。当年,销售收入9.5亿,跃居白酒行业第5;每吨销售收入为1.30万;利税2.2亿,跃居白酒行业第13。利税占销售收入的比率为23.2%。

1996年山东兰陵销售收入8.33亿,位居第6;每吨销售收入为0.63万。利税总额2.25亿,位列第15位(1995年第17)。利税占销售收入的比率为27.0%。

1995年央视标王竞标失败对孔府宴酒形成一定影响,虽然广告力度仍然很大,1996年孔府宴酒销售收入仍跌至8.05亿元,跌至第7位;利税3.21亿,仍居白酒行业第4。利税占销售收入的比率为39.9%。

1996年,舍得酒业酒类产量10.72万吨,销售10.38万吨,分别比上年增长36%和35%。实现销售收入8.00亿,位居行业第8,同比增长54.43%;通过进一步调整优化产品结构,实现净利润1.01亿,同比增长76.43%。沱牌集团在1996年销售收入达到8.0亿,位列第8。每吨销售收入为0.73万。利税总额2.15亿,位列第15位(1995年第17)。利税占销售收入的比率为26.8%。当年,通过A股IPO募资计划增加名优系列曲酒产能20000吨,股价上涨262.36%至26.38元。

1996年,安徽高炉酒厂销售收入7.5亿,位居第9;每吨销售收入为2.96万;利税3.0亿,位居第6。利税占销售收入的比率为39.9%。

1996年,山东景芝酒厂销售收入6.94亿,位居第10;每吨销售收入为2.00万;利税1.91亿,位居第17。利税占销售收入的比率为27.5%。

1996年,山东孔府家酒厂销售收入6.76亿,位居第11;每吨销售收入为1.92万;利税2.27亿,位居第11。利税占销售收入的比率为33.6%。

1996年,安徽种子酒厂销售收入6.75亿,位居第12;每吨销售收入为1.59万;利税2.72亿,位居第11。利税占销售收入的比率为40.3%。

1996年,江苏洋河酒厂销售收入6.44亿,位居第13;每吨销售收入为1.18万;利税2.06亿,位居第16。利税占销售收入的比率为32.0%。

1996年,四川剑南春酒厂销售收入6.36亿,位居第14;每吨销售收入为2.25万;利税2.52亿,位居第10。利税占销售收入的比率为39.6%。

1996年,山东泰山酒厂销售收入5.54亿,位居第15;每吨销售收入为0.56万;利税1.44亿,位居第19。利税占销售收入的比率为26.0%。

1996年,山西汾酒成装总量 15419千升,较上年增长10.58%;销售总量14873千升,较上年增长22.03%。实现销售收入4.41亿,同比增长34.51%;净利润 5096.56万元,仅较上年同期增长9.17%。1996年汾酒集团销售收入5.19亿,位居行业第16;每吨销售收入为1.85万;利税总额2.62亿,升至第9位(1995年第10)。利税占销售收入的比率为50.5%。1996年营业收入与营业利润恢复增长,山西汾酒股价上涨53.56%至8.65元。

1996年,贵州茅台销售收入5.1亿,位居第17;利税2.27亿,位居第11。利税占销售收入的比率为56.3%。

受益于广告营销的,还有主推北京醇的北京牛栏山酒厂。1989-1991年,产品积压严重,处于半停产状态,主打文化酒的孔府家酒则攻入北京市场超越北京本土品牌。在此背景下,新任厂长赵长树决定改变传统酿酒风格,研制低度酒,于1992年推出北京醇。依靠上乘的质量、适中的价格、巨大的广告宣传、浩荡的打假声势,北京醇销售额以1993年5000万、1994年1.2亿、1995年3.3亿的速度增长。最终,在1996年销售收入达到4.48亿,位列第18。每吨销售收入为1.68万。可能是因为新产品推广费用较高,故利税未能进入20强。

1996年,酒鬼酒公司销售酒鬼酒612吨,2127吨优级湘泉,759吨小优级湘泉。主营业务收入1996年3.49亿,位列第19位,比1995年增长了63.9%。其中酒鬼酒、湘泉酒主营业务收入分别为2.37亿元和1.02 亿元,占1996年主营业务收入总数的比例分别为67.8%和29.3%。净利润9380万元,比1995年增长了37.0%。湘泉酒厂销售收入3.94亿,位居行业第19;利税总额2.18亿,依然位列第14位。利税占销售收入的比率为55.3%。

红星酿酒总厂从1991年开始实施名牌战略,先后与北京酒精厂、夜光杯葡萄酒厂合并,扩大生产能力。同时,调整产品结构,提出“稳定产量,确保质量,开发中高档产品和低度白酒”的调整方针。最终,在1996年销售收入达到3.86亿,位列第20。每吨销售收入为0.62万。由于价格过低而销售收入又不高,故利税未能进入20强。

每吨销售收入低于2万的白酒企业由低到高有:泰山、红星、兰陵、舍得、洋河、秦池、种子、古井贡酒、牛栏山、汾酒、孔府家、景芝。每吨销售收入高于2万的白酒企业由低到高有:剑南春、高炉、五粮液、四川全兴、泸州老窖。鉴于五粮液、剑南春酒价格较高,高炉酒价格较低,表明泸州老窖、四川全兴、高炉产品结构为纺锤型,剑南春、五粮液产品结构为哑铃型,低价酒占有较大比例。

利税占销售收入的比率低于40%的白酒企业由低到高有:秦池、泰山、舍得、兰陵、景芝、全兴、五粮液、洋河、孔府家、剑南春、孔府宴、高炉。利税占销售收入的比率高于40%的白酒企业由低到高有:种子、汾酒、泸州老窖、湘泉、古井贡酒、茅台。双沟和郎酒销售收入未入20强,但利税进入了20强。

利税占销售收入较低要么是因为价格过低,要么是因为广告等成本过高。五粮液和四川全兴的比率较低或是因为采取了买断经营的营销模式,高炉或是因为广告等成本过高。

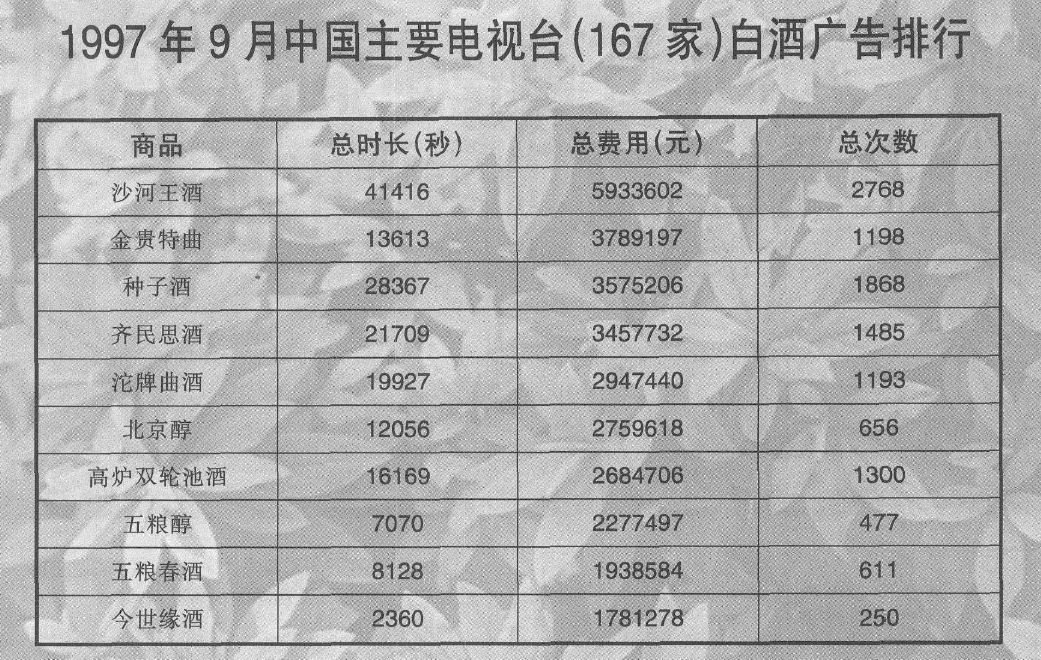

在山东酒厂借助广告营销获得成功后,其他酒企纷纷跟进,五粮液、沱牌曲酒、高炉等均加大了营销力度。

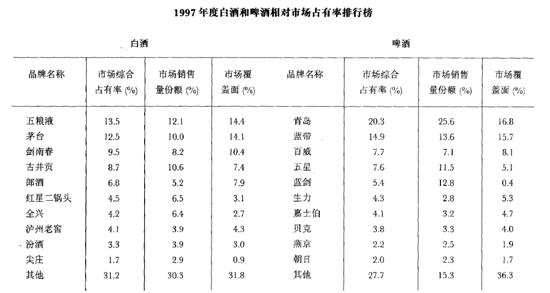

1997年,在全国白酒行业效益下滑20%的背景下,川酒继续增长,豫酒开始崛起。五粮液、剑南春、郎酒、全兴、泸州老窖的市场占有率位居行业前列。河南仰韶、赊店、张弓进入销售收入二十强。全国白酒产量降至781.8万吨,其中鲁酒105万吨,降至1/7,利税18.6亿,利润1.7亿。川酒130万吨,六朵金花即利税31.28亿,利润18亿;安徽53.3万吨。销售收入亿元以上的盈利企业占全行业1.2%,销售收入却占55.4%,利税占71%,利润占91%。

1997年,五粮液生产五粮液酒5934吨,销售收入12.15亿;尖庄酒89631吨,销售收入6.17亿;五粮春酒869吨,销售收入6711万;五粮醇酒9713吨,销售收入1.65亿。合计销售收入22.04亿税后利润3.41亿。五粮液集团销售收入37.25亿;每吨销售收入升至3.26万;利税11.43亿,增长53%。收入、利税继续位居首位。

1997年,泸州老窖对泸州老窖系列产品的市场重新定价,公司产品价格在1996年基础上,总体上调 10%左右。利润由2.45亿升至3.19亿,增长30.26%。集团销售收入10.34亿,降至第4;利税6.39亿,升至第2位。1997年股价上涨133.26%至103.42元。

1997年,古井贡酒合计销售收入由9.5亿升至9.6亿,税后利润1.74亿增至1.9亿。集团实现销售收入9.9亿,由行业第3降至第7位;每吨销售收入升至1.66万;利税5.59亿降至5.16亿,位居第3。当年,古井贡酒股价上涨27.66%至31.91元。

1997年,四川全兴销售收入12.7亿,继续位列行业第2;利税4.6元,位于第4位。四川剑南春酒厂销售收入10.12亿,升至第6;每吨销售收入升至2.53万;利税4.18亿,升至第5。湖南湘泉酒厂销售收入由3.49亿升至4.1亿,跌出20强。净利润9380万元升至1.6亿,利税总额由2.2亿增至4亿,升至第6位。酒鬼酒IPO上市后上涨367.50%至37.40元。

1997年1月, 贵州茅台酒厂改制为国有独资公司, 更名为中国贵州茅台酒厂 (集团) 有限责任公司, 完成了工厂制向公司制转变。当年,销售收入6.8亿,位列第11;利税3.9亿,位居第7位。

1997年,安徽金种子总产量由1996年的4.25吨升至11.52吨;销售收入由6.75亿升至11.55亿,位居第3位;每吨销售收入大幅降至1.00万;利税由2.72亿升至3.08亿,依然位居第8。安徽高炉集团每吨销售收入大幅降至1.04万,利税位于第9。

1997年,舍得酒业狠抓市场建设,巩固老市场,发展新市场,改革营销管理体制, 组建销售分公司8个,调动营销人员积极性,集中力量抓大中城市直销工作,扩大中高档产品销售;正确处理厂商利益关系,强化广告宣传力度,开发新产品,搞好售后服务工作。销售收入由8.00亿升至8.52亿,降至第9位;通过调整产品结构,促进利润增长,净利润由1.01亿升至1.85亿,增长82.86%。集团销售收入8.51亿,位列第9;每吨销售收入升至0.78万;利税总额2.79亿,升至第10位。股价上涨81.11%至47.78元。

1997年,山西汾酒销售收入由4.41亿升至4.51亿,净利润由5097万元升至5170万。集团销售收入7.0亿,位列第10;每吨销售收入大幅升至2.12万;利税总额2.72亿,降至第11位。山西汾酒股价下跌9.11%至7.86元。

1997年山东兰陵销售收入8.33亿,降至第8;每吨销售收入降至0.59万。利税总额2.43亿,升至第12位。郎酒厂利税升至第13位。山东景芝酒厂销售收入6.26亿,降至第13;每吨销售收入降至1.47万;利税1.94亿,升至第14。江苏洋河酒厂销售收入5.27亿,降至第19;每吨销售收入升至1.22万;利税1.9亿,降至第15。安徽沙河酒厂进入利税20强,位居第16。

1997年,双沟酒厂成立集团公司,确立“以市场为中心,以销售为龙头”的发展战略,改革经营机制,扩张销售人员,聘请专家教授讲课壮大销售力量,根据市场调研开发新产品,重点开拓江苏、东北市场,主战场从淮阴转到南京。1997年利税增长16.4%至1.66亿,由第20升至第17。

1997年,上市公司伊力特发起人新疆伊犁酿酒总厂进入白酒企业利税20强,列第18名。新疆伊犁酿酒总厂始建于1956年,当年产酒49.35吨。1979年10月31日,酒厂变更商标注册为“伊力牌”,但仍延用“伊犁牌”至1991年7月。1993年利税总额列中国饮料制造行业百强企业第49名。

1997年,牛栏山酒厂利税列第19名。

在需求快速增长的同时,孔府宴等酒厂没有建立稳固的销售网络(古井贡酒销售网络的交易额约占总销售收入近九成,其余则经中小型批发商、零售店、大商场及宾馆饭店和专卖店销售),趁机提高技术水平和质量水平,产能跟不上只能通过收购小酒厂满足需求,使得产品质量难以接受严格考验。1997年,媒体爆出山东白酒厂在四川收购原酒进行勾兑,对山东酿酒行业形成了巨大冲击,秦池等酒厂产品大量积压。秦池酒厂销售收入6.52 亿,由第5位降至第12位。每吨销售收入升至1.67万;利税1.52亿,降至第20位。

1997年,五粮液、泸州老窖、剑南春、汾酒、古井贡酒、舍得等纷纷提高了出厂价,秦池在种子、兰陵、景芝等选择降价的时候却不当提价,对其销售受阻也有一定影响。

1997年8月, 深圳振业集团合资兼并了处于困境中的遵义董酒厂, 组成“贵州遵义振业董酒 (集团) 公司。

1997年9月, “淮北市口子酒厂”和“濉溪县口子酒厂”“两口子”结束了长期内耗,组建成安徽口子集团公司, 生产经营逐步得以恢复和发展。但因观念、产品结构、营销方式等的老化而背负沉重的历史包袱,有近200种系列产品,多数集中在中低档次,彼此冲突严重,陷入资金和人才匮乏、市场萎缩、机制不活的困境,企业濒临倒闭。

假酒案导致鲁酒昙花一现

1997年,国税局发布通知,以白酒为酒基勾兑的配制酒一律按白酒纳税。全国政协提案,国家工商总局出台限制白酒广告的措施,1998年央视黄金时段竞标禁止酒企参加。1998年春节前发生山西“朔州毒酒案”,1998年3月4日,财税[1998]45号文件和2006年5月16日颁布的《企业所得税税前扣除办法》规定:从1998年1月1日起,对粮食类白酒(含薯类白酒)的广告宣传费一律不得在税前扣除。叠加亚洲金融风暴,导致白酒市场疲软,名酒滞销,6、7月间酒价跌至谷底,名酒曾3次降价,合计约35%-40%,下半年名酒价格才有所回升。鲁酒难以通过广告营销改变困境,孔府宴、孔府家、秦池纷纷退出全国白酒利税20强。

1998年10月22日,江苏省政府专门发布了《关于"振兴苏酒"的意见》的95号文,对苏酒企业尤其是对龙头企业双沟集团、洋河集团在市场开拓、技术进步、结构调整、企业改革、质量管理、政策倾斜等方面提出了具体要求。

山西汾酒受毒酒案影响,市场占有率下滑。作为应对,山西汾酒主动申请国家质监局抽检。1998年,山西汾酒销售收入由4.51亿降至2.5亿净利润由5170万降至413.36万。汾酒集团销售收入4.21亿,位列第20;利税总额1.37亿,降至第17位。山西汾酒股价下跌10.08%至7.07元。

1998年4月,五粮液集团公司成立。从下半年开始,五粮液集团在五粮醇买断经营模式基础上,推出大批OEM产品,相机孕育出五粮春、金六福、浏阳河、京酒等强势品牌。集团销售收入42.13亿,利税由11.43亿增至12.44亿。收入、利税继续位居首位。当年,五粮液IPO上市后冲至69.80元开始下行,最终上涨176.24%至40.80元。

1998年,四川全兴加强了经营渠道重建工作,继续扶持、培育规模经营大户。在老销区以渠道清理为主,新开发区以市场巩固为重点,采用多种方式开发新品种,探索全国总经销方式、划区域经销方式等多种营销方式。在淡季促销给予优惠,大力改造现有产品包装,以增加商品附加值。加强广告宣传,强调历史和文化积淀。当年,销售收入由12.7亿逆势增至14.54亿,继续位列行业第2;四川全兴利税维持在4.6亿,位于第5位。

1998年,泸州老窖配股收购泸州合江荔乡曲酒厂、泸州国营酿酒厂、泸州国营玉蝉酒厂、国营泸州蜀南曲酒厂、泸州三溪酒厂的生产经营性资产,收购泸州老窖科技实验厂的全部资产。调整了销售策略,实行市场区域销售,将片区游击销售改为网络式的定人定点销售,明确责权,落实奖惩。并积极开发高、中、低档新产品,实现市场平稳过渡。当年,销售收入由10.7亿降至8.3亿,降至第7位;利润由3.19亿降至1.68亿。利税3.27亿,降至第6位。股价下跌33.80%至68.47元。

1998年1-7月,茅台仅销售700多吨。茅台开始真正面向市场,放开经销商,拓展营销网络;在全国建立了15个片区,扩张营销人员。推进专卖店建设,打击假冒产品。及时调整营销政策,对经销商实行按销售量返利的奖励政策,并适时下调价格。1998年8月31日, 茅台酒厂兼并贵州习酒总公司签字仪式在筑举行。通过兼并, 茅台酒集团公司资本扩张到23.4亿元, 各种酒生产能力由4千吨扩大到2万吨, 形成多系列、多档次、多香型、多品种的生产格局。最终,1998年贵州茅台销售收入增长至7.4亿,位列第10;利税4.15亿,位居第7位。

1998年,舍得酒业销售收入由8.52亿降至8.2亿,升至第8位;净利润由1.85亿降至1.29亿。利税总额2.49亿,升至第9位。股价下跌42.69%至27.38元。

1998年,为了打破价格瓶颈,古井贡酒开发五年陈酿、十年陈酿古井贡酒等新产品,开创了以酒龄为代表的先河,开发的红粮液成为低档畅销产品。当年,合计销售收入由9.6亿降至8.9亿税后利润由1.9亿降至1.4亿。集团销售收入13.48亿,回到行业第3位;实现利税4.64亿,位居第4。当年,古井贡酒股价下跌47.48%至16.76元。

酒鬼酒香味、口感独特,包装设计新奇,文化内涵丰富,避开广告大战,走文化路线、情感路线,名酒、文化与名人三位一体,1997年下半年湘泉集团从“中档产品占领市场,高档产品横冲直闯,低档产品上山下乡”转变为“高档产品稳住市场,中档产品开拓市场,低档产品横冲直闯”的策略。1998年,湖南湘泉酒厂销售收入由4.1亿升至4.78亿净利润由1.6亿升至1.96亿。但产能扩大也使得产成品存货增加1.05亿,库存压力加大。集团销售收入6.52亿,位列12位。利税总额由4亿增至5.46亿,升至第2位。当年股价下跌24.91%至28.35元。

剑南春长期坚持质量和营销并重,按照“超前预测,控制总量,科学投放,不缺不滥”的市场营销原则,优选经销商,调控市场,既不让市场断货,又保持一定饥饿度,使品牌始终受到市场欢迎。1998年,剑南春通过名牌战略,市场零售价稳居茅台、五粮液之后的第三位。销售收入由10.1亿升至11.34亿,位居第5位。利税总额由4.18亿增至4.76亿,居第3位。

1998年,安徽金种子销售收入由11.55亿升至11.62亿,位居第4位;利税由3.08亿降至3亿,依然位居第8。金种子酒IPO上市后冲至13.35元开始下行,最终上涨105.26%至11.70元。

1998年,安徽高炉酒厂(双轮集团)选择了100个重点县城,加大宣传力度,增加布点密度,利用县城带动乡村,围剿城市。减少了电视广告,但增加了促销力度。相继开发四味双轮池、明都双轮池、双轮烧酒、特级五味等新产品,并实行专利经销制以稳定价格。当年,销售收入4.42亿,位居第19;利税1.32亿,位居第18。

1998年,新疆伊犁酿酒总厂利税升至第12名。

1998年,北京牛栏山酒厂利税升至第13名。资产包括北京牛栏山酒厂的顺鑫农业IPO上市后冲至16.38元开始下行,最终上涨121.69%至13.08元。

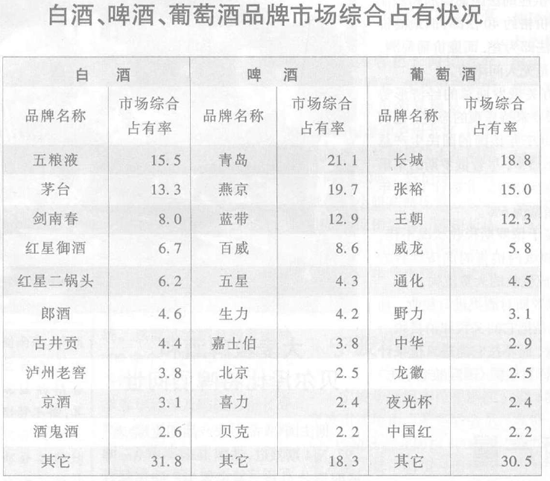

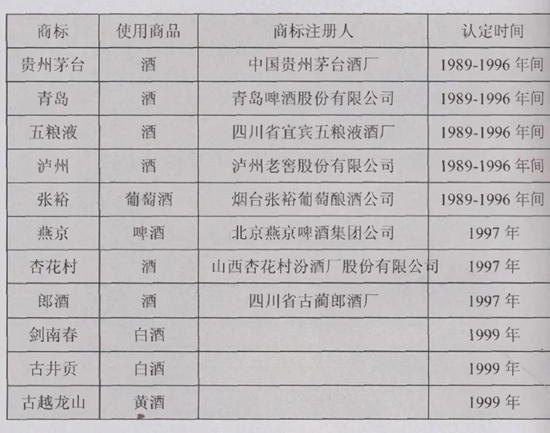

1999年,剑南春和古井贡酒进入白酒驰名商标行列,至此共有7家白酒企业具有驰名商标。

在武汉的一次白酒研讨会上,时任白酒协会副会长就传统白酒和新型白酒发表自己的看法,说目前白酒市场上70%是新型白酒。有报社记者断章取义,说70%白酒是勾兑的,并把安徽沙河王等酒厂列入勾兑酒行列,引发消费者对白酒质量的质疑,对部分酒企的销售造成了打击。地产酒同类产品相互模仿,竞价销售,争夺省内市场。

1999年9月9日,在四川省第二届名酒文化节上,隆重举行了1573国宝窖池酿造的玉液琼浆——国窖1573酒的“出酒大典”。这次出酒,分装成1999瓶,每瓶1999毫升,逐瓶编号,不作销售,用作珍藏、观赏和品味。1999年9月17日,总裁袁秀平先生亲自将编号为0003号、0002号两瓶国窖1573酒,分别赠送给香港、澳门首任行政长官董建华、何厚 铧先生。

当年,伊力特上市。水井坊的前身四川制药重组后持有“全兴酒业”100%的股权,成为白酒股。贵州茅台酒股份有限公司成立,开始冲刺A股IPO。

1999年,国内各名酒厂竞相调整产品结构,纷纷推出新包装、新品牌, 加之地产酒的崛起,使得白酒市场份额的争夺战愈演愈烈。全国37000多家白酒企业中, 县以上骨干企业5400家, 而销售收入超4亿元的仅20家, 利税超亿元的仅25家, 利润超过亿元的仅10家。少数骨干名优酒企业分割市场的垄断竞争局面逐渐显露。白酒20强业绩分化,有的企业继续快速增长,有的企业收入下滑。

五粮液实施“稳价、促销、增量、保效益、保龙头地位”的营销策略,稳定“五粮液”酒的出厂价不变, 系列酒统一顺价销售,下大力气整顿销售渠道,发展信誉好、资金实力强、有营销能力和销售网络的经销商。厂商一家、同心协力、同舟共济、共同培育市场,开拓市场,开展多种形式的宣传促销活动,抓餐饮销售,启动终端消费,促销上量。将全国市场划分为八大销售片区,实行片区经理负责制,在公司内择优招聘片区经理、副经理和助理人员。公司与各片区签订销售责任书,按月进行销量、销额计划考核,将个人的待遇与销售业绩挂钩。依靠品牌买断的营销模式,针对目标市场而开发投放的新产品如“金六福、浏阳河、老作坊”等新产品都取得了巨大的成功。1999年,五粮液集团销售收入增长23.3%,销售收入额为排名第二的四川全兴的3.4倍,是第5的茅台的5倍;利税增长54.0%,利税额为排名第二的茅台的2.98倍;维持第一。其中,五粮液股份共销售五粮液系列酒11.95万吨,主营业务收入、利润总额、净利润指标分别比1998年增长17.57%、15. 83%和15.94%。

1999年,四川全兴销售量由1998年的1.7万吨降至1.5万吨,集团销售收入增长5%;利税增长16.1%,升至第三位。贵州茅台销售收入增长41.8%,升至第五位;利税增长54.9%,升至第二位。剑南春销售收入增长0.6%,利税增长24.8%,双双升至第四。

1999年,酒鬼酒形成了“ 1500吨酒鬼、15000吨湘泉”的生产能力,又配股再度扩大产能。为了消化产能,酒鬼酒以区域买断、 厂商联合开发为主开发了“钻石湘泉”、 “特制湘泉”、“湘泉福”、 “湘泉大曲”和“老乡好”等地域性系列新产品。为稳定市场占有率,扩大销售渠道,增设了销售网点,并产生了一定数额的赊销业务, 从而导致应收集团经贸公司款项相应大幅增加,母公司经营活动产生的现金流量净额为负值。即使如此,存货依然较上年同期增长17.54%。当年,酒鬼酒实现主营收入 49902.0287万元,较上年同期的47847.1688万元增长4.3%;实现利润总额 18327.9486万元,较上年同期的22551.2909万元下降18.73%;实现净利润15236.2149 万元,较上年同期的19301.0071万元下降21.06 %。湘泉集团销售收入增长25.8%,升至第10位;利税下降18.1%,跌至第6位。为未来湘泉集团陷入危机埋下了隐患。

舍得股份1999年共生产沱牌系列酒13.21万吨,销售沱牌系列酒12.5万吨,实现主营业务收入8.46亿元、主营业务利润2.39亿元,分别较上年增长16.53%、10.17%、3.03%、2.74%。由于主要为低价酒,销售收入低于销量增速。由于目标市场前期开发费用投入增加,公司本年实现利润总额1.24亿元,较上年下降15.3%。沱牌集团销售收入增长3.0%,利税下降13.7%,双双跌至第9位。

山西汾酒根据市场需求的变化,公司从追求酒文化品位、高档次入手及时调整包装战略,适时调整营销体制,对市场营销工作进行整体策划、统一管理,全面实施集品牌形象、广告宣传、促销手段、企业文化、产品质量、科技含量、形象包装、终端服务于一身的大市场营销。针对市场特点,公司积极实施重点品牌买断经营,先后对38度玻汾、53度玻汾实行了全国总代理,取得了较好的效果;针对区域特点,设立了中心仓库、专卖店或直销点。逐步规范市场,实行“市场编码管理制度”,制止价格倒挂,产品倒流现象。当年,汾酒集团销售收入增长39.7%,升至第14位;利税增长24.8%,至第13位。汾酒股份共销售名酒9950千升,较去年同期增长15.83%;产销率97.88%;实现销售收入30328.82万元,较去年同期增长21.31%;实现利税13298万元,较去年同期增长36.71%。由于会计政策调整、历史追溯等,净利润下降26.5%。

泸州老窖以竞标方式获得中央电视台2000年1——2月7点报时权,积极发展培育市场终端销售网络,完善全国市场网络体系,对销售人员实行效益工资5年公积制、逐年淘汰制的奖惩制度,收入与市场覆盖率、任务指标完成以及市场投入全面挂钩。选择有实力、有信誉的经销商联合开发了45度特曲、泸州春、百年老窖、陈酿、精制古酒、2000型特曲等新品牌。当年,销售收入增长20.8%,利税增长12.9%。

1999年,古井贡酒集团销售收入下降7.2%,利税下降14.7%,跌至第7位。古井贡酒股份销售增长2.6%,净利润增长5.7%。安徽种子集团销售收入下降30.6%,跌至第11位,利税下降9.3%,跌至第8位。安徽高炉酒厂销售收入下降9.8%,跌至第17位;利税跌出20强。江苏洋河销售收入下滑7.3%,利税下降10%。牛栏山酒厂利税降至第15位。

1999年,伊力特继伊力王酒、伊力老窖、伊力特曲等系列白酒之后,又推出了伊力老陈酒、伊力申酒、老朋友酒等品牌白酒,以调整产品结构,进一步开发农村市场。当年,伊力特股份主营业务利润1.56亿,同比增长15.03%,净利润则由于企业所得税调整同比减少31.83%。控股股东伊犁酿酒总厂虽然销售收入未入20强,但利税升到第11位。

1999年,稻花香集团实现销售收入6.66亿,进入20强,位列第13位。作为一个1982年由三个农民、三口缸创业起家生产高粱酒的乡镇企业,1986年累计亏损40万元。1987年转向生产精酿白酒。1992年,组织技术人员学习引进其他知名酿酒企业(五粮液)的生产工艺,开发出中档浓香型白酒稻花香。并建立以全员、全过程、全系统为主要内容的质保管理体系,渗透到生产经营的各个环节和配套生产企业,以确保品牌质量。在全省兴建了红高粱、玉米、小麦、稻谷生产基地保障优质原料供给。建设一支强大的销售队伍参与各类经济活动拓展市场,推行区域促销政策,由一个商家买断一个地区销售市场,激励经销商建立庞大的市场销售网络。通过电视、报刊、宾馆、酒店等窗口进行大面积广告宣传,组织订货会、大酬宾、免费钓鱼等重大活动,参与糖酒会、茶叶节等重大商贸活动,开展有奖促销启动市场,最终使得经济效益自1992年开始连续翻番。

1999年,西凤酒产能仅为1.2万吨。

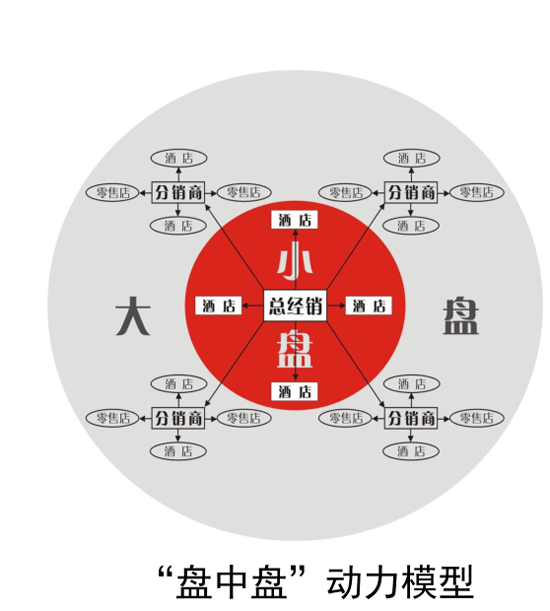

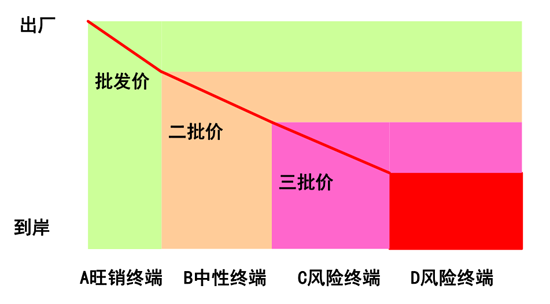

1999年,迎驾贡酒称雄40-50元中档主流市场,文王贡主导30-40元中低端主流市场,100元以上是传统名酒的天下。100元左右的中高档市场空间很大,但是与之相对应的产品并不多,口子集团把餐饮终端价格定在了90元,开发出了口子窖这一适度差异化的紫牛式产品(黑白奶牛群中冒出的紫牛,让人眼前一亮的产品)。鉴于资金实力相对不足,无法通过广告先形成品牌认知,再通过批发商一级一级走向终端的大流通营销模式实现交易。口子集团选择了以合肥为突破口的垄断区域市场核心终端这一盘中盘的营销策略,选择合肥百维食品饮料公司这一有强大终端推广能力的经销商率先在终端实施促销员直接推销,通过交易形成品牌认知,让通路价值链的每个环节都有充足的利润空间,通过渠道建设提升品牌。恰好白酒的消费形态开始由自饮消费转向公务消费转变,销售渠道开始向酒店集中。鉴于产品为中高档产品,通过占据白酒重度消费者(意见领袖)聚集的场所——高档酒楼(小盘),大众媒体传播共振小盘口碑、精选有终端网络二级批发商带动中档酒店(中盘),深度分销带动大盘(低档酒店、商超、零售店)。1999年,口子窖成为安徽市场上这一价位产品的主流品牌,口子集团的销售额超过了2亿元。

1999年,在上证综指上涨19.18%的情况下,五粮液上涨11.51%,山西汾酒上涨11.15%,顺鑫农业、酒鬼酒、沱牌舍得、泸州老窖、古井贡酒、金种子酒分别下跌29.28%、27.52%、24.48%、21.19%、8.45%、1.71%。四川全兴因为改制重组,自1999年5月30日开始持续上涨,累计上涨168.12%,伊力特上涨93.77%。

后续关注:白酒江湖沉浮启示录③:茅台两举措奠定王者基石